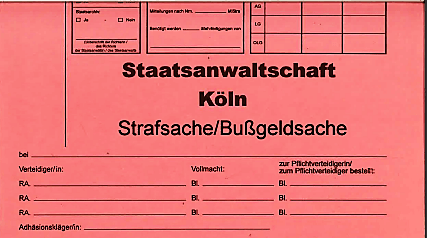

Strafen und andere Sanktionen auf Steuerstraftaten

Steuerhinterziehung und andere Steuerstraftaten und Zollstraftaten werden mit Geldstrafe und / oder Freiheitsstrafe bestraft. Soweit dies angebracht ist, kann das Gericht auf Geldstrafe neben der Freiheitstrafe erkennen. Steuerordnungswidrigkeiten und Zollordnungswidrigkeiten…